Po trudnym okresie zmian legislacyjnych, kiedy rynek pożyczek mocno wyhamował, teraz powoli wraca do równowagi. Instytucje pożyczkowe, z wyłączeniem segmentu BNPL, przyznały w styczniu 334 tys. sztuk pożyczek wobec 330 tys. miesiąc wcześniej (+1,5 proc.) i 300 tys. w analogicznym miesiącu poprzedniego roku (+11,5 proc.). Wartość udzielonego finansowania sięgnęła kwoty 1,177 mld zł w styczniu w porównaniu do 1,143 mld zł w grudniu (+3,0 proc.) i 1,025 mld zł przed rokiem, tj. aż o 14,8 proc. więcej r/r. Dodatnie dwucyfrowe dynamiki wzrostu w relacji rok do roku nie są jednak oznaką ożywienia rynku, w dużej mierze jest to efekt niskiej bazy z zeszłego roku - styczeń 2023 roku był pierwszym pełnym miesiącem obowiązywania nowych regulacji znacznie ograniczających wysokość kosztów pozaodsetkowych.

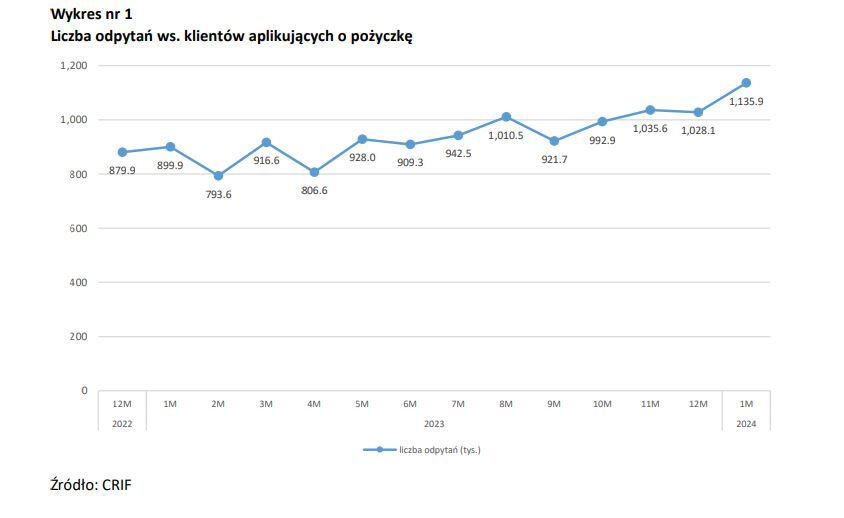

Wysoki popyt na pożyczki obserwowaliśmy przez cały 2023 r. i wszystko wskazuje na to, że trend ten utrzyma się na dłużej. W styczniu, który jest pierwszym miesiącem, gdy branża weszła pod nadzór KNF, liczba odpytań ws. klientów aplikujących o pożyczkę osiągnęła 1,136 mln szt., co oznacza wzrost o 10,5 proc. wobec grudnia i wzrost o 26,2 proc. rok do roku. Są to dane rekordowe i niespodziewane, ponieważ zostały osiągnięte w miesiącu, w którym zwyczajowo rynek notuje naturalne spadki po okresie świątecznym. Po przeliczeniu danych o różnice w dniach roboczych, których w styczniu było 22, a w grudniu 19, wyniki średnio dzienne styczniowe były niższe o -4,6% m/m, a dynamika r/r wyniosła +20,5 procent. Dane ponownie pokazują utrzymywanie się znaczącego popytu na pożyczki, które tylko w ograniczonym stopniu przekładają się na sprzedaż. Wartym podkreślenia jest, że popyt utrzymuje się pomimo podniesienia pensji minimalnej oraz wyraźnie obniżającego się poziomu inflacji. Sprzedaż detaliczna w grudniu spowolniła do skromnych +0,5 proc. rok do roku.

Liczba udzielonych pożyczek w styczniu odnotowała wzrost do 334 tys. sztuk, o +1,5 proc. więcej niż przed miesiącem, m/m z poziomu 330 tys. sztuk oraz o +11,5 proc. r/r względem stycznia 2023 roku, z poziomu 300 tys. sztuk. Wartość udzielonego finansowania sięgnęła kwoty 1,177 mld zł, co oznacza wzrost o +3,0 proc. m/m, z poziomu 1,143 mld zł i wzrost o +14,8 proc. w ujęciu r/r, z poziomu 1,025 mld zł osiągniętych w styczniu 2023 roku. Po przeliczeniu danych w oparciu o średnią na dzień roboczy, których w styczniu 2024 było 22 wobec 19 dni w grudniu i 21 dni w styczniu poprzedniego roku, liczba udzielonych pożyczek spadła o -12,4 proc. m/m i wzrosła o +6,4 proc. r/r, natomiast wartość udzielonych pożyczek spadła o -11,1 proc. względem grudnia 2023 i wzrosła o +9,6 proc. względem stycznia 2023. W wartościach nominalnych dane są więc pozytywne, a dynamiki zarówno w ujęciu rok do roku, jak i miesiąc do miesiąca cechują się dodatnimi wartościami. Dane przeliczone na średni dzień roboczy pokazują spadek miesiąc do miesiąca, który jest niższy niż w poprzednim roku oraz wzrosty w ujęciu r/r. Należy podkreślić, że prezentowane wzrosty sektora w porównaniu do ubiegłego roku nie są efektem poprawy koniunktury. Jest to efekt wprowadzenia zmian regulacyjnych na rynku pożyczkowym na przełomie 2022 i 2023 roku i wyraźnie zaobserwowanego spadku sprzedaży produktów w pierwszych miesiącach po zaostrzeniu przepisów.

Średnia wartość udzielonego finansowania po jednomiesięcznej przerwie powróciła na ścieżkę wzrostową. W styczniu 2024 średnia wyniosła 3 520 zł wobec 3 468 zł w grudniu 2023, co stanowi wzrost o +1,5 proc. m/m oraz o +3,0 proc r/r (średnia w styczniu 2023 r. – 3 418 zł) więcej. Zgodnie z naszymi przewidywaniami, dynamika rok do roku zmieniła się z negatywnej na pozytywną, co wynika z wygaśnięcia efektu wysokiej bazy. Sądzimy, że w kolejnych miesiącach możliwa jest dalsza poprawa średniej wartości pożyczki.

Dane prezentujące wyniki poszczególnych tygodni stycznia względem średniotygodniowych odczytów z grudnia pokazują zróżnicowane wyniki w ciągu ubiegłego miesiąca. Słabszymi tygodniami były pierwszy i ostatni tydzień stycznia, w których wartość udzielonego finansowania była niższa o -15,7 proc. w pierwszym tygodniu stycznia i o -9,4 proc. w ostatnim tygodniu. Z kolei dobre wyniki rynek osiągnął w tygodniu rozpoczynającym się 8. stycznia, pokazując o +20,5 proc. wyższą wartość niż średnia grudniowa.

Wskaźnik dot. średniej liczby odpytań ws. klientów aplikujących o finansowanie wobec średniej liczby unikatowych klientów bije kolejne rekordy. Wyniósł w ubiegłym miesiącu 3,88, odnotowując wzrost względem poprzedniego miesiąca o 0,18 zapytania. Przez dłuższy okres dane zachowywały się względnie stabilnie, utrzymując się w pobliżu rekordowych odczytów z przełomu roku. Powyższe oznacza, że utrzymuje się istotny popyt na pożyczki, który jednak nie jest zaspokajany przez firmy pożyczkowe.

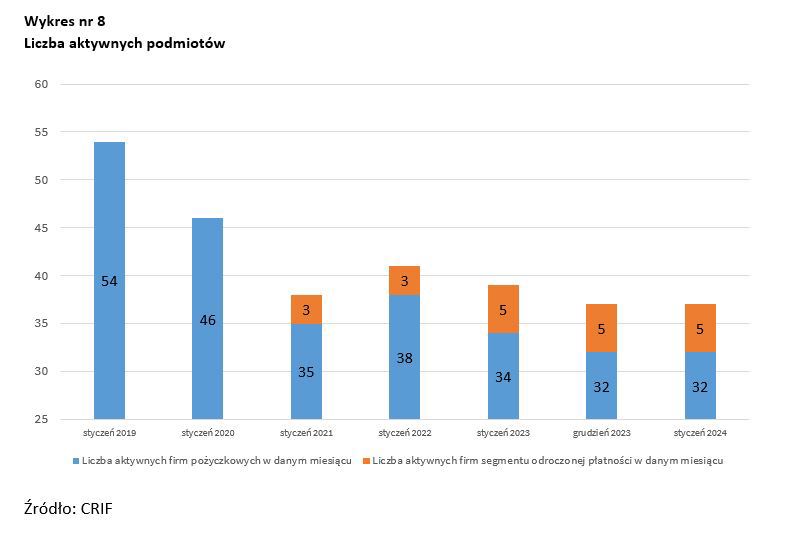

Liczba aktywnych firm

Liczba aktywnych podmiotów (tj. instytucji pożyczkowych, które w danym okresie udzieliły choć jednej pożyczki), uczestniczących w rozwiązaniu CRIF, utrzymała się w styczniu bez zmian względem grudnia i wyniosła 37 firm, z czego 5 firm to podmioty działające w segmencie odroczonej płatności (BNPL - buy now, pay later).

Podsumowanie

Nowy rok branża rozpoczęła od zaskoczenia, które nie było obserwowane w poprzednich latach w styczniu, rosnąc w wartościach nominalnych zarówno w relacji miesiąc do miesiąca, jak i rok do roku. Od dłuższego czasu spodziewaliśmy się powrotu dodatnich dynamik w relacji rok do roku, co wynika z wygaszania efektu wysokiej bazy. W ujęciu skorygowanym o liczbę dni roboczych obserwowaliśmy jednak tradycyjny, wynikający z sezonowości, spadek aktywności rynku w relacji styczeń do grudnia. Dane za styczeń wydają się jednakże potwierdzać, że rynek dostosował się już do nowych warunków prowadzenia działalności i zaczyna powolną odbudowę po tsunami regulacyjnym z ostatnich kilkunastu miesięcy. Bacznie obserwować będziemy skutki wprowadzenia od 1 stycznia nadzoru instytucji pożyczkowych przez Komisję Nadzoru Finansowego i jej wpływu na branżę, co w naszej ocenie może doprowadzić do wyjścia z rynku mniejszych podmiotów, które mogą nie być w stanie sprostać kosztom z tym związanych. Pierwsze efekty już są widoczne – na koniec stycznia 2024 r., czyli miesiąc po wejściu w życie nowych przepisów, w rejestrze instytucji pożyczkowych prowadzonym przez KNF widniało 106 podmiotów, podczas gdy jeszcze miesiąc wcześniej do rejestru wpisanych było 420 firm.

Opracownianie przygotowane przez Fundację Rozwoju Rynku Finansowego.