WARSZAWA | KRAKÓW 21 KWIECIEŃ 2020 R.

- Aktualności i wydarzenia

- Aktualności

WARSZAWA | KRAKÓW 21 KWIECIEŃ 2020 R.

Firmy pożyczkowe wyraźnie ograniczyły akcję kredytową w drugiej połowie marca oraz na początku kwietnia - wynika z danych CRIF oraz BIK, które przeanalizowała Fundacja Rozwoju Rynku Finansowego. Załamanie na rynku nastąpiło już w drugiej połowie marca tj. jeszcze przed wprowadzeniem tarczy antykryzysowej, w ramach której obniżono limit kosztów pozaodsetkowych dla nowych pożyczek. Wejście ustawy w życie dodatkowo pogłębiło kryzys w branży.

Jednym z zapisów tarczy antykryzysowej jest drastyczne ograniczenie kosztów pozaodsetkowych do 21 proc. (15 proc. + 6 proc. uzależnionych od okresu kredytowania) dla pożyczek na czas dłuższy niż 30 dni i 5 proc. dla pożyczek o okresie spłaty krótszym niż 30 dni. Uzasadnieniem dla tak drastycznego obniżenia limitu kosztów pozaodsetkowych była chęć ochrony klientów w nadchodzących, trudnych miesiącach przed nadmiernym zadłużaniem się oraz założenie, że na kryzysie mogą istotnie zyskać firmy pożyczkowe. Tymczasem z dostępnych już dziś danych wynika, że efektem zmian jest ostre ograniczenie akcji pożyczkowej, co oznacza, że zdecydowana większość potencjalnych klientów została odcięta od finansowania przez legalnie działające firmy pożyczkowe.

Aby zapewnić porównywalność danych, z bazy CRIF wzięto pod uwagę wyłącznie firmy działające zarówno w pierwszym kwartale 2020 r. jak i całym 2019 r. Dane w bazie CRIF pochodzą bezpośrednio od firm sektora pożyczkowego i obejmują zdecydowaną większość firm pożyczkowych działających na polskim rynku.

Źródło: CRIF

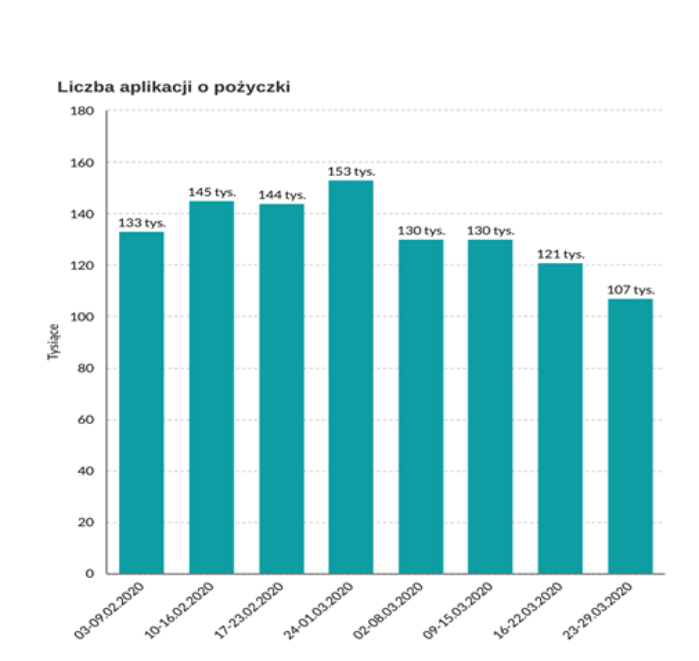

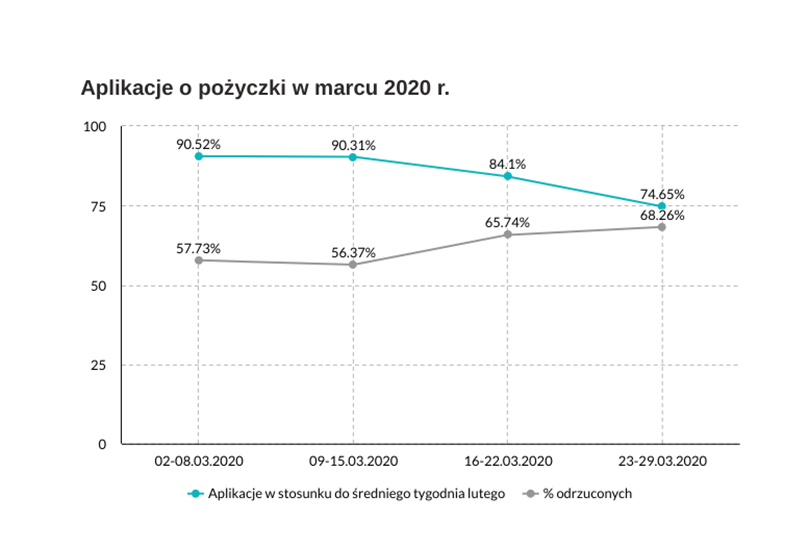

Spada liczba wniosków o pożyczkę

Z danych CRIF [1] wynika, że liczba złożonych aplikacji o udzielenie pożyczki była w marcu 2020 r. o 5% niższa niż liczba aplikacji z marca 2019 r. oraz o 13% niższa niż w lutym 2020 r. Liczba unikalnych klientów aplikujących (niektórzy klienci składają aplikację do kilku firm jednocześnie) była natomiast niższa o 14% w stosunku do marca 2019 r. oraz 15% niższa w stosunku do miesiąca wcześniejszego tj. lutego 2020 r. Analizując dane tygodniowe, istotne spadki aplikacji widać w przedostatnim tygodniu marca - spadek o 16% w porównaniu do średniego tygodnia lutego 2020 r. - oraz w ostatnim tygodniu marca, gdy spadek wyniósł 25% (również w porównaniu do średniej tygodniowej z lutego 2020 r.). Zaobserwowany spadek popytu na nowe pożyczki w dużej mierze wynika z wyraźnego ograniczenia życia gospodarczego i konsumpcji w marcu, aczkolwiek spadek ten jest mniejszy od spodziewanego.

Spada wartość i liczba udzielonych pożyczek

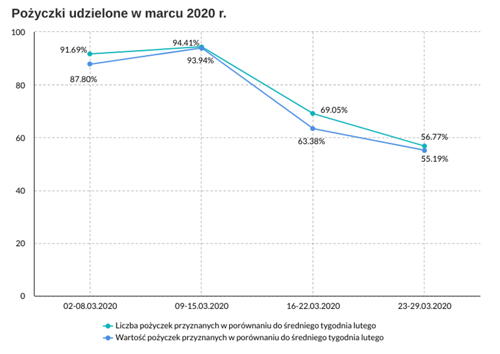

Reakcję firm pożyczkowych odzwierciedlają wyniki sektora i notowane spadki w zakresie wartości i liczby udzielonych pożyczek. Wartość udzielonych pożyczek w marcu 2020 r. była o 33% niższa niż w marcu 2019 r., natomiast liczba udzielonych pożyczek była o 23% niższa. W porównaniu do miesiąca poprzedniego tj. lutego 2020 r. spadek wartości udzielonych pożyczek wyniósł 19%, a liczby - 17%. Oznacza to, że istotnie spadła zarówno łączna wartość pożyczek, jak i wartość pojedynczej pożyczki, szczególnie w ujęciu do marca 2019 r. (spadek wartości pojedynczej pożyczki o 13%, z 3480 zł w marcu 2019 r. do 3032 zł w marcu 2020 r.). Jeszcze większy spadek wartości udzielonych pożyczek można zaobserwować, analizując dane tygodniowe. W 3. tygodniu marca odnotowano spadek wartości udzielanych pożyczek o 37% w stosunku do średniego tygodnia lutego, a w 4. tygodniu marca spadek wyniósł już 45%. Jednocześnie rośnie liczba odrzuconych wniosków, co świadczy o stopniowym zaostrzaniu wymogów kredytowych przez firmy pożyczkowe. Liczba odrzuconych wniosków w 3. tygodniu marca wyniosła 66%, a w 4. tygodniu marca 68%, podczas gdy w średnim tygodniu marca 2019 wynosiła 51%, a w średnim tygodniu lutego 2020 r. - 58%.

Przypomnijmy, że dane dla marca dotyczą okresu jeszcze przed obniżeniem kosztów pozaodsetkowych, kiedy firmy pożyczkowe mogły udzielać pożyczek na „starych” zasadach. Widać więc, że sektor absolutnie nie próbował wykorzystywać cięższej sytuacji klientów, a firmy były wręcz zmuszone do ograniczania akcji pożyczkowej ze względu na istotny wzrost ryzyka oraz bieżące potrzeby płynnościowe.

-

-

-

Kwietniowe załamanie na rynku pożyczek – rynek skurczył się niemal o 2/3

Zgodnie z danymi BIK [2] początek kwietnia i wprowadzenie nowych przepisów drastycznie obniżających koszty pozaodsetkowe przyniosły zupełne załamanie na rynku pożyczek. Liczba wniosków, które trafiły do bazy BIK w tygodniu 30 marca-5 kwietnia (przepisy zmieniły się 31.03.2020 r.) spadła o 57,5% w ujęciu rok do roku oraz 41,3% w stosunku do ostatniego pełnego tygodnia marca, wynosząc około 30 tysięcy. W drugim tygodniu kwietnia odnotowano dalszy spadek aplikacji o nowe pożyczki tj. o 64,7% w ujęciu r/r i dalsze 25,5% w ujęciu do tygodnia z przełomu marca i kwietnia, a liczba wniosków wyniosła nieco ponad 20 tysięcy. Dla porównania, w lutym br. do bazy BIK trafiało średnio tygodniowo ok. 63 tys. wniosków, a więc w stosunku do lutego spadek wynosi około 66%. Spadek wynika z faktu, że duża część firm wstrzymała się z przyjmowaniem nowych wniosków, a pozostałe zaostrzyły kryteria kredytowe, w związku z czym liczba wniosków kierowanych do BIK była znacznie mniejsza.

Wraz z początkiem kwietnia wyraźnie spadła także wartość udzielonych pożyczek. Wartość pożyczek, których dane trafiły do bazy BIK dla tygodnia 30.03-05.04.2020 r. spadła o 64% w ujęciu r/r i wyniosła ok. 42 mln zł. Dla porównania w przeciętnym tygodniu lutego wartość udzielonych pożyczek w bazie BIK wynosiła ok. 125 mln zł.

Pierwsze dane ilustrujące wpływ pandemii koronawirusa oraz istotne obniżenie pozaodsetkowych kosztów kredytu, jednoznacznie wskazują na spadki w branży i złą kondycję sektora. Według pierwszych danych z okresu po 1 kwietnia, rynek skurczył się nawet o około 2/3. Warunki dla pożyczkobiorców zostały mocno zaostrzone jeszcze przed ograniczeniem kosztów pożyczek w ramach tarczy antykryzysowej. Spadła również średnia wartość pojedynczej pożyczki, a z rynku dochodzą informacje, że wartość ta może ulegać dalszemu zmniejszeniu.

„Przetrwanie większości firm z branży pożyczkowej w ciągu najbliższego roku, stoi dziś pod dużym znakiem zapytania. Przewidujemy, że kryzys sektora się dodatkowo pogłębi wraz z problemem pozyskiwania finansowania działalności. Branża finansuje się dziś, poza kapitałem własnym, głównie długiem w postaci obligacji korporacyjnych, którego koszt często wynosi z reguły powyżej 10%. Możliwości refinansowania obligacji w obecnej sytuacji, w której fundusze inwestycyjne spotykają się z ogromną falą odpływów, są dziś nikłe. Choć rząd zapowiedział interwencję na rynku obligacji korporacyjnych, to jednak ma ona objąć wyłącznie podmioty posiadające rating inwestycyjny, a taki mają w Polsce właściwie wyłącznie duże banki i spółki energetyczne. Wygląda więc na to, że sektor, zatrudniający ponad 30 tysięcy osób, który udziela finansowania ponad 2 mln Polakom i którego znaczenie w czasach kryzysu jest dla społeczeństwa bardzo duże, może zostać w najbliższych miesiącach zupełnie pogrzebany. Tym samym spodziewamy się, że może dojść do istotnego rozrostu szarej strefy, gdyż popyt na pożyczki, przy ograniczonej podaży na legalnym rynku, będzie musiał być zaspokajany poza nim. Warto spojrzeć na przykład Słowacji, gdzie restrykcyjne regulacje doprowadziły do likwidacji branży pożyczek pozabankowych, które zastąpiła szara strefa i mafie lichwiarskie” – komentuje Agnieszka Wachnicka, prezes Fundacji Rozwoju Rynku Finansowego.

-

[1] Aby zapewnić porównywalność danych, z bazy CRIF wzięto pod uwagę wyłącznie firmy działające zarówno w pierwszym kwartale 2020 r. jak i całym 2019 r. Dane w bazie CRIF pochodzą bezpośrednio od firm sektora pożyczkowego i obejmują zdecydowaną większość firm pożyczkowych działających na polskim rynku.

[2] Dane CRIF są agregowane są w interwałach miesięcznych, w związku z czym nie obrazują sytuacji sektora na początku kwietnia br. Pierwsze dane dla kwietnia opublikował już natomiast BIK. Dane w obu bazach różnią się ze względu na fakt, że pokrycie obydwu baz nie jest tożsame.

Artykuł został przygotowany przez Fundację Rozwoju Rynku Finansowego.